Was sind ETFs und wie kann man sie traden?

Was ist ein börsengehandelter Fonds?

Das ETF-Trading ist der Kauf und Verkauf von börsengehandelten Fonds, um ein Exposure zu einer breiten Auswahl von Vermögenswerten aufzubauen und auf Kursschwankungen zu spekulieren.

Börsengehandelte Fonds (ETFs) zählen zu den beliebtesten Finanzinstrumenten, die Anleger in ihre Portfolios für Exposure und Diversifizierung aufnehmen. Statt Einzelaktien zu recherchieren und zu analysieren, können Sie die Performance einer Gruppe von Aktien oder eines Index verfolgen sowie Rohstofffonds traden, indem Sie in ETFs investieren.

Sie sind neu im Markt und möchten sich das ETF-Trading erklären lassen? In diesem Leitfaden betrachten wir das ETF-Trading im Detail. Wir erklären, wie Sie mit dem Traden von ETFs beginnen können, und schauen uns weitere wichtige Informationen an, die Sie möglicherweise wissen sollten.

Warum ETFs traden?

Warum sollte man ETFs traden und nicht etwa Investmentfonds, die ebenfalls diversifizierte Portfolios verschiedener darin enthaltener Vermögenswerte bieten? Hier sind einige wichtige Gründe, warum viele ein Exposure zu ETFs anstreben.

Diversifizierung: ETFs bieten ein Exposure zu einer Vielzahl von Vermögenswerten, was Anlegern bei der Diversifizierung ihrer Portfolios hilft.

Trading-Flexibilität: ETFs werden häufig als CFDs gehandelt und können im Verlauf des Handelstages zu den Marktkursen gekauft und verkauft werden, im Gegensatz zu Investmentfonds, die in der Regel nicht als CFDs und nur zum Ende des Handelstages gehandelt werden.

Geringere Kosten: ETFs haben generell niedrigere Kostenquoten als Investmentfonds, weil sie passiv verwaltet werden und das Ziel haben, die Performance eines Index nachzubilden.

Transparenz: In der Regel legen ETFs ihre Bestände auf täglicher Basis offen, damit Anleger sehen können, welche Vermögenswerte sie besitzen.

Steuereffizienz: ETFs können aufgrund ihrer Struktur im Vergleich zu Investmentfonds steuereffizienter sein und potenziell zu geringeren Kapitalertragsausschüttungen führen.

Arten von ETFs

Die Arten von ETFs, die für das Traden zur Verfügung stehen, reichen von Aktien-ETFs bis zu Währungs-ETFs und mehr.

Aktien-ETFs bilden einen bestimmten Index oder einen bestimmten Sektor von Aktien ab, etwa den US 500 oder Technologieaktien.

Anleihen-ETFs konzentrieren sich auf festverzinste Wertpapiere, einschließlich Staatsanleihen, Unternehmensanleihen oder Kommunalanleihen.

Rohstoff-ETFs investieren in physische Rohstoffe wie Gold, Silber, Öl oder landwirtschaftliche Produkte.

Sektor- und Industrie-ETFs zielen auf bestimmte Sektoren oder Industrien ab, wie das Gesundheitswesen, das Finanzwesen oder den Energiesektor.

Internationale ETFs bieten ein Exposure zu Aktien oder Anleihen aus Märkten außerhalb des Heimatlands des Anlegers, etwa aus Schwellenländern oder bestimmten Ländern wie Japan oder China.

Immobilien-ETFs investieren in Real-Estate-Investment-Trusts (REITs) und andere immobilienbezogene Vermögenswerte.

Thematische ETFs konzentrieren sich auf bestimmte Themen oder Trends, wie saubere Energie, technologische Innovation oder demografische Verschiebungen.

Inverse ETFs sind darauf ausgelegt, von einem Rückgang des Werts eines zugrunde liegenden Index oder Vermögenswerts zu profitieren. Sie nutzen oftmals Derivate, um ihre Anlageziele zu erreichen.

Gehebelte ETFs streben danach, die Renditen eines zugrunde liegenden Index zu erhöhen, in der Regel um das Zwei- oder Dreifache, indem sie Derivate und Fremdkapital einsetzen.

Dividenden-ETFs legen den Fokus auf Unternehmen mit hohen Dividendenausschüttungen, wodurch sowohl Einkommen als auch ein potenzielles Kapitalwachstum geboten wird.

Aktiv verwaltete ETFs verfügen über Portfoliomanager, die über die Anlagen des Fonds mit dem Ziel entscheiden, eine höhere Performance als der Markt zu erreichen. Dies ist anders als bei den meisten ETFs, die einen Index passiv abbilden.

So traden Sie ETFs

Im Hinblick auf das Traden von ETFs können Sie diese an Börsen kaufen und verkaufen oder das Derivat als CFD traden. Im Folgenden sehen Sie, wie die einzelnen Ansätze aussehen.

Den eigentlichen ETF kaufen

Durch diese Methode besitzen Sie einen Anteil des eigentlichen ETF über bestimmte Broker. Auf diese Weise erhalten Sie eine direkte Beteiligung an den zugrunde liegenden Vermögenswerten, die vom ETF gehalten werden, wie Aktien, Anleihen oder Rohstoffe.

Das bedeutet, dass Sie zum Erhalt von Dividenden berechtigt sind, wenn der ETF solche ausschüttet. Diese können in Form von Geld ausgezahlt oder in weitere Anteile des ETF reinvestiert werden. Sie könnten auch Stimmrechte erhalten.

Das Traden von ETFs mit Derivaten

Wenn Sie einen ETF mittels eines Derivats wie einem CFD traden, besitzen Sie weder den zugrunde liegenden ETF noch die darin enthaltenen Vermögenswerte. Stattdessen gehen Sie einen Kontrakt mit dem CFD-Anbieter ein, um die Kursdifferenz des ETFs zwischen der Eröffnung und der Schließung des Kontrakts auszutauschen.

CFDs ermöglichen es Ihnen, ETFs auf Margin zu traden, was bedeutet, dass Sie Hebel einsetzen. Dies ermöglicht es Ihnen, eine größere Position mit einer geringeren Menge an Kapital zu kontrollieren. Zudem ermöglichen CFDs Short-Verkäufe, wodurch die Möglichkeit geboten wird, sowohl von fallenden als auch von steigenden Kursen zu profitieren. Ein Hebel vergrößert sowohl die potenziellen Gewinne als auch die Verluste, was ihn riskant macht. Stellen Sie daher sicher, dass Sie beim Traden ein solides Risikomanagement anwenden.

Sie können Ihre Positionen aber auch ohne Risiko mit unserem Demokonto verwalten und somit üben, bevor Sie mit echtem Geld traden.

ETF-Trading-Beispiel: Invesco QQQ CFD

Angenommen, Sie sind daran interessiert, ein Exposure zum Technologiesektor aufzubauen. Sie glauben, dass dieser aufgrund positiver Ertragsmeldungen und innovativer Produkteinführungen zeitnah ein erhebliches Wachstum verzeichnen wird.

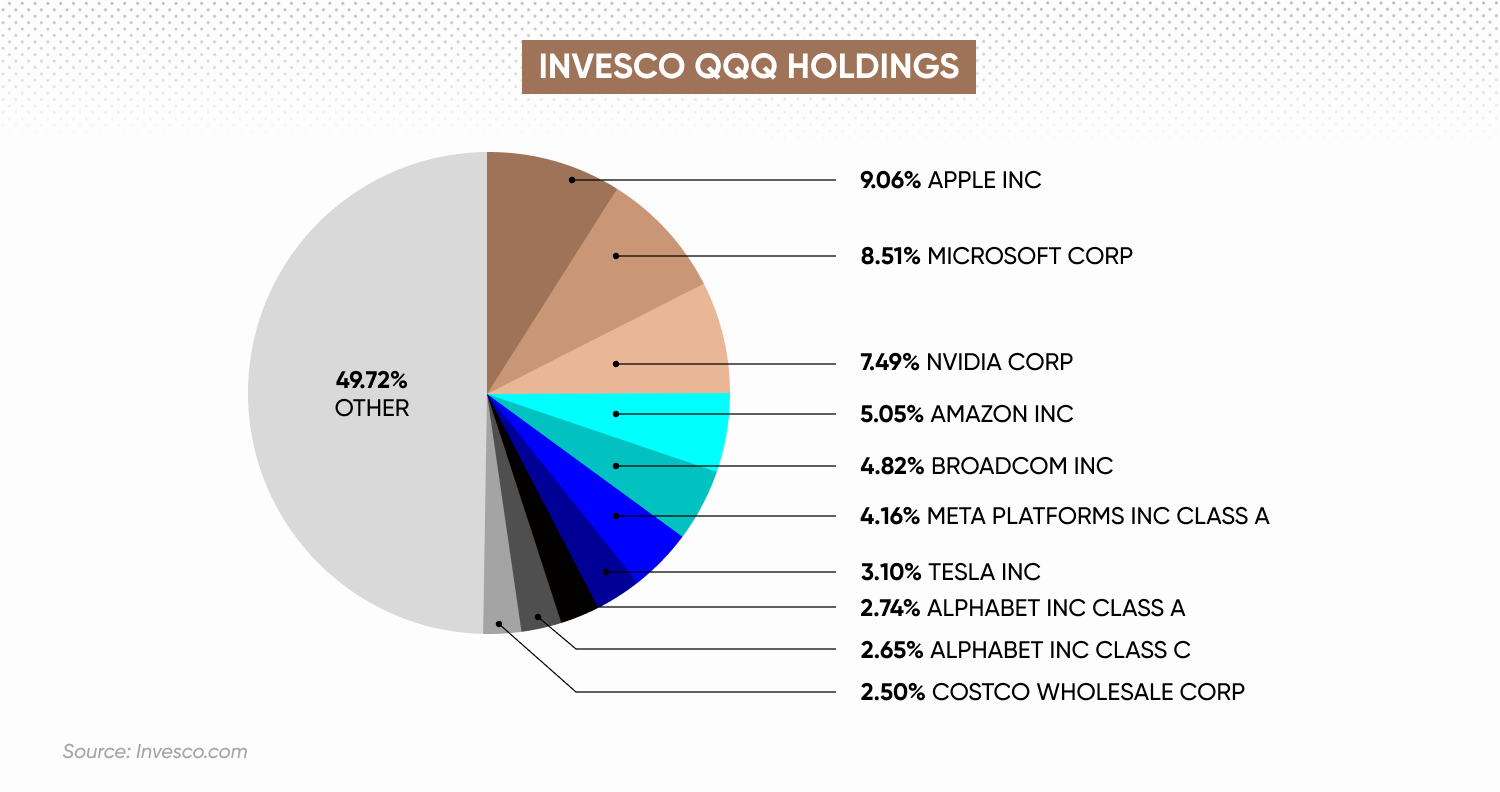

Anstatt einzelne Technologieaktien zu traden, entscheiden Sie sich dafür, den Invesco QQQ ETF (QQQ) zu traden, der den US Tech 100 Index abbildet. Dieser ETF umfasst 100 der größten Unternehmen außerhalb des Finanzsektors, die am Nasdaq Stock Market notiert sind, wodurch ein breites Exposure gegenüber dem Technologiesektor geboten wird.

Gründe für die Wahl des QQQ ETF-CFD

Lassen Sie uns die generellen Gründe für die Wahl eines ETFs auf dieses spezielle Beispiel anwenden.

Diversifizierung

Das Traden von Einzelaktien wie Apple (AAPL), Microsoft (MSFT) oder Alphabet (GOOGL) kann Sie den unternehmensspezifischen Risiken aussetzen. Negative Nachrichten über ein einzelnes Unternehmen können sich zum Beispiel erheblich auf dessen Aktienkurs auswirken.

Der QQQ-ETF umfasst jedoch eine breite Auswahl an Tech-Unternehmen, was das mit der Performance eines einzelnen Unternehmens verbundene Risiko reduziert. Diese Diversifizierung hilft dabei, die Volatilität zu mildern und bietet ein stabileres Anlageinstrument.

Umfassenderes Exposure

Das Recherchieren und Verwalten mehrerer Einzelaktien kann zeitaufwendig und komplex sein. Jede einzelne Aktie erfordert separate Analysen, Verfolgung und Trading-Entscheidungen.

Mit dem Traden des QQQ-ETF können Sie sich mit einer einzigen Position ein Exposure zum gesamten Technologiesektor aufbauen. Dies vereinfacht Ihre Handelsstrategie und reduziert die Notwendigkeit umfangreicher Recherchen zu mehreren Unternehmen.

Marktzugang und Liquidität

Zudem verfügen nicht alle Aktien über das gleiche Maß an Liquidität. Einige kleinere Tech-Unternehmen könnten breitere Spreads und ein geringeres Handelsvolumen aufweisen, wodurch es schwieriger wird, in Positionen ein- und auszusteigen.

Der QQQ-ETF ist jedoch hochliquide, mit engen Spreads und hohem Handelsvolumen. Dies stellt sicher, dass Sie schnell in Positionen ein- und aussteigen können, ohne eine erhebliche Slippage zu erleiden. Das bedeutet, dass es wahrscheinlicher ist, dass Ihr Trade zu dem von Ihnen gewünschten Kurs ausgeführt wird.

So verwalten Sie eine ETF-CFD-Position

Angenommen, der QQQ wird aktuell zu einem Kurs von 350 $ pro CFD-Kontrakt gehandelt.

Sie entscheiden sich, eine Long-Position für 100 Kontrakte des QQQ zu eröffnen.

Der standardmäßige Hebel für diesen Markt beträgt 5:1, was bedeutet, dass Sie lediglich 20 % des gesamten Werts des Trades als Margin hinterlegen müssen.

Der Gesamtwert des Trades beträgt 350 $ x 100 = 35.000 $. Mit einem Hebel von 5:1 benötigen Sie 7.000 $ als Margin.

Im Verlauf der nächsten Tage zeigt der Tech-Sektor eine gute Performance, und QQQ steigt auf 380 $ pro Kontrakt.

Sie entscheiden sich dazu, Ihre CFD-Position zu schließen, sobald QQQ 380 $ erreicht.

Gewinnberechnung:

Eröffnungskurs: 350 $

Schlusskurs: 380 $

Kursdifferenz: 380 $ - 350 $ = 30 $

Gesamtgewinn: 30 $ x 100 Aktien = 3.000 $

Ergebnis: Sie haben einen Gewinn in Höhe von 3.000 $ mit Ihrem CFD-Trade erzielt, abzüglich eventueller Brokergebühren oder Übernachtfinanzierungskosten.

Wäre der Kurs jedoch um 30 $ gefallen, anstatt zu steigen, würde die Berechnung wie folgt aussehen:

Verlustberechnung:

Eröffnungskurs: 350 $

Schlusskurs: 320 $

Kursdifferenz: 320 $ - 350 $ = -30 $

Gesamtverlust: 30 $ x 100 Aktien = 3.000 $

Ergebnis: Sie haben einen Verlust in Höhe von 3.000 $ mit Ihrem CFD-Trade erzielt, abzüglich eventueller Brokergebühren oder Übernachtfinanzierungskosten.

Schauen Sie sich unsere Trading-Leitfäden an, um mehr zu den Strategien zu erfahren, die an den Märkten zu berücksichtigen sind.

Ein Konto erstellen Ein Demokonto eröffnen

Häufig gestellte Fragen

Was sind ETFs?

ETFs sind Instrumente, die sich aus einem Korb von Vermögenswerten wie Rohstoffen, Aktien oder Währungspaaren zusammensetzen. Die ETFs selbst können gekauft werden, was bedeutet, dass Sie einen Anteil an den enthaltenen Vermögenswerten haben und potenzielle Vorzüge wie Dividenden in Anspruch nehmen können. Sie können auch mit CFDs gehandelt werden, was bedeutet, dass Sie sowohl short als auch long mit dem Instrument gehen können. CFDs ermöglichen zudem in der Regel das Traden mit Hebel, was bedeutet, dass Sie mit einer relativ geringen Einlage ein Exposure zu einer großen Position haben können. Das Traden mit Hebel verstärkt jedoch sowohl die Gewinne als auch die Verluste, was es riskant macht.

Welche sind die beliebtesten ETFs?

Zu den drei beliebtesten ETFs gehört der SPDR S&P 500 ETF (SPY), der den US 500 Index abbildet, der 500 der größten börsennotierten Unternehmen der USA repräsentiert. Unter den Rohstoffen bildet der SPDR Gold Shares (GLD) den Preis von Goldbarren ab, wodurch er eine Möglichkeit bietet, in Gold zu investieren, ohne den physischen Rohstoff zu halten. Der iShares MSCI Emerging Markets ETF (EEM) bildet den MSCI Emerging Markets Index ab, wodurch ein Exposure zu einer breiten Auswahl von Aktien aus Schwellenländern geboten wird.

Wie verdienen ETFs Geld?

ETFs verdienen Geld durch die Wertsteigerung des Kapitals (niedrig kaufen, hoch verkaufen), Dividenden aus Aktien und Zinsen aus Anleihen. Diese Einnahmen werden an die Anleger weitergegeben. Zudem nutzen autorisierte Teilnehmer Arbitrage, um die ETF-Kurse mit ihrem Nettowert der Vermögenswerte in Einklang zu bringen, wodurch eine faire Kursbildung gewährleistet wird.

ETF vs. Investmentfonds, was ist der Unterschied?

ETFs werden mit schwankenden Kursen an Börsen gehandelt und in der Regel passiv verwaltet. Sie verfügen über niedrigere Gebühren, eine höhere Steuereffizienz, keine Mindestinvestition und eine manuelle Reinvestition von Dividenden. Investmentfonds werden zum Nettowert am Tagesende eines Vermögenswerts gehandelt, können aktiv verwaltet werden, haben höhere Gebühren, mögliche Mindestbeträge und Optionen zur automatischen Reinvestition von Dividenden.