Goldpreis-Prognose: Wird sich der Aufwärtstrend bei den sicheren Häfen fortsetzen?

Aktualisiert

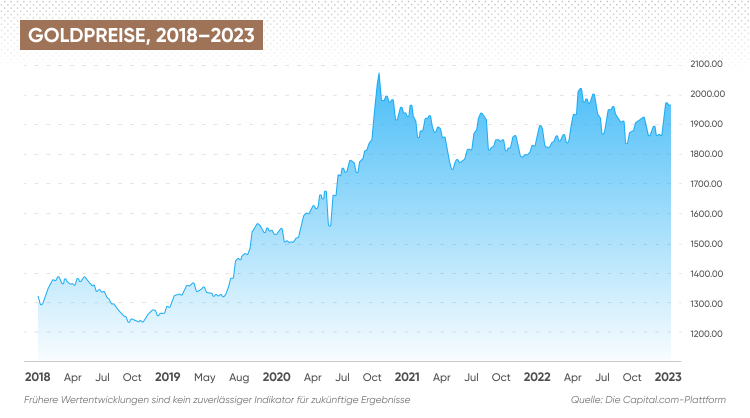

Im März erreichte der Goldpreis ein Hoch, das seit über einem Jahr nicht mehr gesehen wurde, und übertraf erstmals seit Anfang 2022 die Marke von 2.000 US-Dollar. Die Instabilität auf dem Markt wurde durch den Zusammenbruch der Silicon Valley Bank und die daraus resultierende Übernahme der Credit Suisse durch UBS (UBSG) verstärkt, was das Vertrauen der Anleger erschütterte.

Wird der Goldpreis auch dann weiter steigen, wenn sich die Stimmung der Anleger in Richtung „Risikoabbau“ verschiebt? Wie wird sich der sichere Hafen in Zukunft entwickeln? Hier werfen wir einen Blick auf die Goldpreis-Prognose für 2023 und darüber hinaus.

Chart des Goldpreises in Echtzeit

Wie ist Ihre Stimmung zu Gold?

Was sind die Hauptfaktoren, die den Goldpreis beeinflussen?

Gold ist ein seltenes Edelmetall, das in reiner Form in Quarzadern und Flusskies zu finden ist. Es hat eine lange Geschichte, die bis ins alte Ägypten zurückreicht, und hat bis heute eine wichtige Rolle als Rohstoff in der Weltwirtschaft.

Der Goldpreis wird durch Angebot und Nachfrage bestimmt, obwohl das Metall über seinen materiellen Wert hinaus geschätzt wird. Einige Anleger nutzen Gold als sicheren Hafen in Zeiten von Rezession oder Unsicherheit oder als Absicherung gegen Inflation.

Historisch betrachtet hat eine hohe Inflation einen positiven Einfluss auf den Goldpreis, da Anleger dazu tendieren, aus Fiat-Währungen in das gelbe Metall zu flüchten. Daher ist die Geldpolitik der Zentralbanken als Instrument zur Kontrolle der Inflation ein wichtiger Faktor für den Goldpreis.

Als handelbarer Rohstoff ist Gold in US-Dollar denominiert, was zu einer umgekehrten Beziehung zum Greenback führt. Wenn der US-Dollar gegenüber anderen Währungen ansteigt, wird Gold teurer, was die Nachfrage beeinträchtigt. Fällt der US-Dollar hingegen, steigt der Goldpreis, da das Metall für Käufer aus Übersee billiger wird.

Gold wird auch für die Herstellung von Schmuck verwendet, der insbesondere in China und Indien – zwei der weltweit größten Konsumenten – bei Feiern und Hochzeiten beliebt ist. Die größten Goldimporteure im Jahr 2021 waren laut Statista die Schweiz, Indien, das Vereinigte Königreich und China.

Trendwende beim Goldpreis Ende 2022

Im Februar 2022 stiegen die Goldpreise auf ein rekordverdächtiges Niveau und überschritten die Marke von 2.000 USD pro Unze, als Russland in die Ukraine einmarschierte und an den Märkten Pessimismus herrschte. Die Hausse war jedoch nur von kurzer Dauer, da der Rohstoff bis September 2022 um über 20 % fiel. Der Rückgang wurde durch den starken US-Dollar und die aggressiven Zinserhöhungen der US-Notenbank (Fed) verursacht.

Gegen Ende des Jahres 2022 und in den ersten Wochen des Jahres 2023 gab es jedoch eine Trendwende bei Edelmetallen, wobei eine Reihe von höheren Hochs und höheren Tiefs verzeichnet wurde. Der Goldpreis stieg von November 2022 bis Anfang Februar 2023 um 14 %, unterstützt durch einen weniger restriktiven Ton des Fed-Chefs Jerome Powell. Außerdem trieb die Wiedereröffnung der chinesischen Wirtschaft und damit eine stärkere Schmucknachfrage den Preis Anfang 2023 in die Höhe.

Nach einem moderaten Rückgang Ende Februar erlebte der Goldpreis erneut einen Anstieg und überschritt dieses Mal zum ersten Mal seit über einem Jahr die Marke von 2.000 USD. Der Anstieg des Goldpreises erfolgte inmitten der Turbulenzen im Bankensektor, ausgelöst durch den Zusammenbruch der Silicon Valley Bank, der Anleger dazu zwang, sichere Anlagen zu suchen.

Bankenkrise beflügelt den Goldpreis

Der Zusammenbruch der Silicon Valley Bank war der bekannteste Bankenzusammenbruch seit der Finanzkrise 2008. Die in Schwierigkeiten geratene Bank hatte viel Geld in US-Staatsanleihen investiert, die an Wert verloren, als die Zinsen stiegen. Um die Auszahlungen der Kunden zu decken, musste die Bank die Anleihen verkaufen, was zu Liquiditätsproblemen führte, da immer mehr Kunden ihre Gelder aus Sorge um die Liquidität abzogen.

Die Probleme im Bankensektor setzten sich fort, als die Credit Suisse „wesentliche Schwächen“ in ihrer Buchhaltung eingestand, was zur Übernahme durch den Konkurrenten UBS führte. Dies führte dazu, dass Anleihen der Credit Suisse im Wert von 17 Mrd. USD wertlos wurden. Dies hat die Märkte weiter beunruhigt und das Vertrauen der Anleger in Bankaktien beschädigt.

Um das Vertrauen wiederherzustellen, haben mehrere Zentralbanken, darunter die US-Notenbank (Fed), die Europäische Zentralbank (EZB) und die Bank of England (BoE), eine gemeinsame Aktion gestartet, um die Märkte mit USD-Liquidität zu versorgen. Diese Maßnahmen erinnern an die Maßnahmen während der Finanzkrise 2008 und während des Ausbruchs von Covid-19.

Der KWB Nasdaq Bank Index (KBWB) setzte unterdessen seine Talfahrt fort und fiel seit Anfang März um über 24 % (Stand: 22. März).

Kurschart des Invesco KBW Bank ETF (KBWB) in Echtzeit

Die Geldpolitik der US Fed im Fokus

Neben dem Bankensektor wurde der Goldmarkt von der widersprüchlichen Wirkung der anhaltend hohen Inflation und der Zinserhöhungen der Zentralbanken, insbesondere der US-Notenbank, im Kampf gegen die steigenden Verbraucherpreise beeinflusst.

Die US-Notenbank hat im Jahr 2022 die Zinssätze sechsmal angehoben und damit den Leitzins bis zum Jahresende auf 4,5 % erhöht. Im Jahr 2023 hat die Fed das Tempo des Zinserhöhungszyklus auf 25 Basispunkte (bps) verlangsamt und den Zinssatz bei der Februarsitzung auf 4,75 % angehoben.

In ihrem Goldmarktausblick vom 21. März äußerte sich Jessica Amir, Marktstrategin der Saxo Bank, dahingehend, dass zwar eine weitere Zinserhöhung auf der Sitzung am 22. März erwartet wird, aber eine Lockerung der Politik seitens der Zentralbank dem Goldpreis Auftrieb geben könnte:

„Wenn die Fed eine Zinspause oder sogar eine Zinssenkung andeutet, könnte das den Goldpreis unterstützen und ihn steigen lassen. In den letzten drei Fällen, in denen die Fed die Zinserhöhungen ausgesetzt hat, ist Gold gestiegen. Im Jahr 2019 hat der Goldpreis um über 60 % zugelegt, als die Fed die Zinserhöhungen ausgesetzt hat.“

Der Goldpreis wurde vor allem durch den US-Dollar beeinflusst, der von der restriktiveren Geldpolitik profitierte. Der Dollar-Index (DXY), der die Performance des Dollars gegenüber einem Korb anderer Währungen misst, erreichte im September 2022 einen Höchststand von 114,68, ist aber seitdem um mehr als 10 % gefallen (Stand: März 2023).

Chart des Dollar Index (DXY) in Echtzeit

Obwohl die Abwertung des US-Dollars eine Rolle spielt, könnte die Lockerung der Geldpolitik auch ein Hinweis darauf sein, dass das Bankensystem weniger stabil ist, als es den Anschein hat, so Kathy Bostjancic, Chefvolkswirtin von Nationwide. Dies könnte den Goldpreis stützen, da Anleger nach sicheren Häfen suchen. Am 20. März sagte sie:

„Wenn die Fed die Geldpolitik nicht strafft, könnte dies bei den Anlegern die Befürchtung aufkommen lassen, dass die Fed auf etwas aufmerksam geworden ist, was die Märkte nicht wissen, und damit implizieren, dass das Bankensystem anfälliger ist, als bisher angenommen wurde. Das könnte das Vertrauen, das bisher durch Maßnahmen der Fed, des Finanzministeriums und der FDIC aufgebaut wurde, untergraben.“

Goldpreis-Prognose für 2023 und darüber hinaus

Die fortlaufende Marktvolatilität führt dazu, dass Analysten bei ihren Goldpreis-Prognosen bis 2024 nur spekulieren können.

Am 13. März erhöhte ANZ Research seine Goldpreis-Prognose und begründete dies mit der Verlangsamung des Zinserhöhungszyklus der Fed sowie einem schwächeren USD. Die Bankengruppe geht davon aus, dass das Edelmetall bis Ende 2023 bei 2.000 USD gehandelt wird und bis September 2024 auf 2.075 USD ansteigt. ANZ Research hat keine Goldpreis-Prognose für 2025 abgegeben.

Eine Umfrage von Reuters im Januar unter 38 Analysten ergab, dass die Erwartungen für den Goldpreis im Jahr 2024 weniger optimistisch waren und das Edelmetall im Jahresdurchschnitt bei 1.890 USD gesehen wurde.

Eine Goldpreis-Prognose von TradingEconomics vom 22. März geht davon aus, dass der Rohstoff bis zum Ende des laufenden Quartals bei 1.844 USD gehandelt wird. Die Makromodelle der Website und die Erwartungen der Analysten sehen den Preis des Edelmetalls in 12 Monaten auf 1.779 USD fallen.

Die Analysten haben keine Goldpreis-Prognosen für das Jahr 2030 abgegeben.

Abschließende Gedanken

Wenn Sie sich mit Goldpreis-Prognosen beschäftigen, sollten Sie beachten, dass die hohe Volatilität des Marktes es schwierig macht, genaue langfristige Schätzungen abzugeben. Daher kann es auch passieren, dass Analysten und auf Algorithmen basierende Prognostiker mit ihren Vorhersagen falsch liegen.

Wir empfehlen Ihnen, stets eigene Nachforschungen anzustellen. Informieren Sie sich über die neuesten Markttrends, Nachrichten, technische und fundamentale Analysen sowie eine Vielzahl von Analystenkommentaren, bevor Sie traden. Denken Sie daran, dass die Wertentwicklung in der Vergangenheit keine Garantie für zukünftige Gewinne ist, und investieren Sie niemals Geld, das Sie sich nicht leisten können, zu verlieren.

FAQ

Ist Gold eine gute Investition?

Einige Anleger möchten ihr Portfolio diversifizieren und halten daher ein gewisses Engagement in Gold, um sich gegen einen Rückgang der Aktien und Anleihen abzusichern. Ob Gold für Sie eine geeignete Anlage darstellt, hängt jedoch unter anderem von Ihrer Risikobereitschaft und Ihren Marktaussichten ab. Es ist wichtig, dass Sie Ihre eigenen Nachforschungen anstellen und sich daran erinnern, dass die Wertentwicklung in der Vergangenheit keine Garantie für zukünftige Gewinne ist. Handeln Sie niemals mit Geld, das Sie sich nicht leisten können, zu verlieren.

Wird Gold steigen oder fallen?

Die Entwicklung des Goldpreises wird wahrscheinlich von der Stärke des US-Dollars und den Auswirkungen der geldpolitischen Straffung auf die Weltwirtschaft sowie von den Entwicklungen im Bankensektor beeinflusst werden. Es ist zu bedenken, dass Analysten nicht immer treffsicher sind und ihre Vorhersagen falsch liegen können. Es ist ratsam, eigene Nachforschungen anzustellen, um fundierte Trading-Entscheidungen zu treffen. Dabei sollte jedoch immer berücksichtigt werden, dass die Wertwicklung in der Vergangenheit keine Garantie für zukünftige Gewinne ist.

Sollte ich in Gold investieren?

Das hängt von Ihrer Einschätzung des Rohstoffs ab. Sie müssen Ihre eigenen Schlüsse daraus ziehen, wie sich der Goldpreis in den kommenden Jahren voraussichtlich entwickeln wird. Denken Sie daran, dass die Wertentwicklung in der Vergangenheit keine Garantie für künftige Ergebnisse ist, und investieren oder traden Sie niemals Geld, das Sie sich nicht leisten können, zu verlieren.

Related topics